はじめに

不動産運用のメリットの1つとして節税があります。

不動産運用を始めると2つ以上の所得を有することになるので確定申告を行い、帳簿上の赤字を損益通算します。

その結果いくらか税金が戻ってくるので節税になるのですが、もしあなたが年収1000万円を超えるような

高所得サラリーマンだった場合、受けられる節税のメリットはさらに大きくなります。

そこで今回はそんなあなたこそ受けられる不動産の節税メリットを紹介します。

節税のしくみ

まず初めに、不動産運用の確定申告をする事で受けられる節税の仕組みをおさらいします。

不動産運用の確定申告では年間の家賃収入と経費を相殺して損益通算を行います。

そこでうまれた帳簿上の赤字を給与所得と合算することで、課税対象の所得を引き下げ、税金を取り戻すことができます。

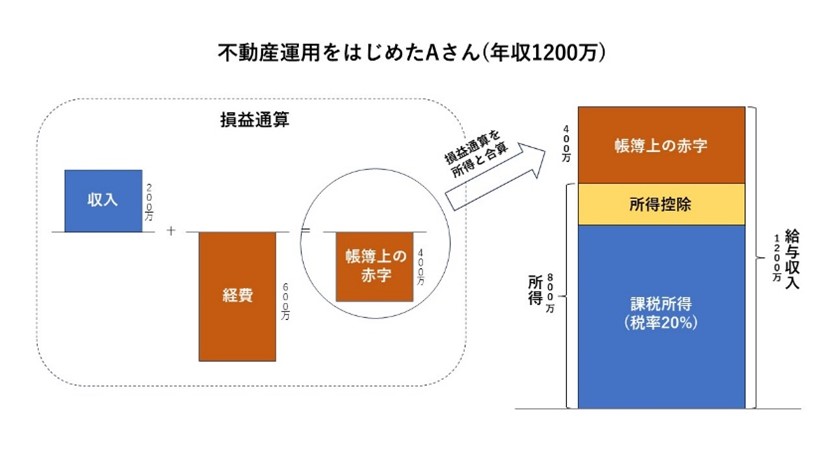

例えば下の図のように給与収入が1200万円のAさんが不動産運用で損益通算をし、400万円分の帳簿上の赤字ができたとすると、

帳簿上Aさんの所得は800万円になります。その結果課税所得が軽減され、その分の税金を取り戻すことができます。

また給与収入や所得控除の額にもよりますが、Aさんのようにかかってくる税率も下げることができればより大きな節税の効果を受けることができます。

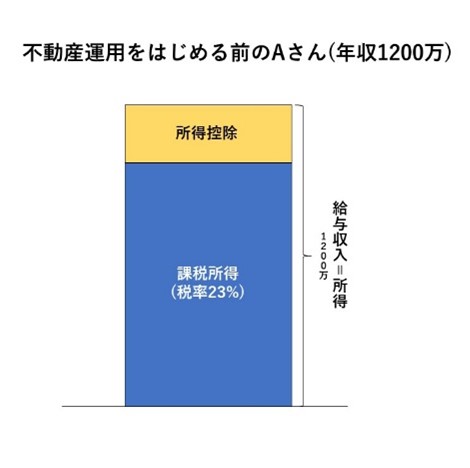

また日本では課税所得が高いほどかけられる税率が高くなる「累進課税制度」が採用されているので、

所得の高い方ほど取り戻せる税金が多くなり、より大きな節税効果を受けることができます。

それだけではない節税メリット

高所得サラリーマンの方が受けられる節税のメリットはそれだけではありません。

所得によって受けられる控除や手当の制限にもアプローチすることができます。

*所得によって制限を受ける手当や控除の例

①給与所得控除

会社員などの給与収入から一定額を差し引く制度。収入金額が多くなるほど控除額は少なくなり、

給与収入が850万円を超えると所得控除額は上限の195万円となる。

②配偶者控除(配偶者特別控除)

年間の合計所得金額が48万円以下の配偶者がいる場合に控除を受けられる制度。

合計所得金額が900万円を超えると段階的に控除額が少なり、合計所得金額が1000万円を超える方はこの制度を利用できなくなる。

③住宅ローン控除(住宅借入金等特別控除)

住宅ローンの金利負担を軽減できる制度。住宅の建築や購入、リフォームなどで住宅ローンを利用している場合、

年末残高に対して0.7%が最大13年間、所得税と住民税から差し引かれる。

合計所得金額が2000万円(特例居住用家屋・特例認定住宅等は1000万円)を超える方は本制度を利用できません。

④児童手当

中学校卒業までの児童を養育している方が受けられる手当。

「1.所得制限限度額」と「2.所得上限限度額」が定められており、

1以上2未満の所得金額の場合は児童1人につき月額一律5000円に減額され、

2の所得上限限度額を超えると児童手当は支給されない。

このように不動産運用では課税所得だけでなく、損益通算をおこなうことで直接所得を下げることができるので、

今まで受けられなかった手当や控除を受け取ることができるようになります。

このような節税の仕組みは不動産運用特有のものといえます。

まとめ

今回は不動産投資の節税のメリットについてみてきました。

日本では累進課税制度が採用されており所得が高くなるにつれ税制面の負担が大きくなっていきます。

なので高所得サラリーマンの方こそ、不動産運用を取り組むことで、高い税負担を軽減するだけでなく、

控除や手当を受け取り、せっかく稼いだ給与収入を有効活用していきましょう。

弊社では不動産投資の基礎知識から応用まで幅広い世代の方に活用しご案内しております。

実際個別に合わせた不動産投資のプランやシミュレーションの作成も行っておりますのでまずはお気軽にご相談ください。

ライフコンサルティング事業部 篠倉共晶

兵庫県加古川市出身。学生時代は中高大と部活動で野球に打ち込み、大学ではライブハウスでのバンド活動も並行して行う。

大学卒業を機に上京を決意し、社会人として周りよりも早く成長したいという思いでラクサスマネジメント株式会社に新卒入社。

実力主義の環境でトライアンドエラーを繰り返しつつ、未経験での営業活動に日々奮闘している。

趣味はギターを弾くことと銭湯に行ってサウナに入ること。